昨今のBEV(電気自動車)市場においては中国が特に注目されていますが、実は東南アジア(ASEAN)市場でも大きな変動が起きています。

現在その中心に君臨するのが、ベトナムの新生メーカー、VinFast(ビンファスト)です。

圧倒的なスピードでASEANシェアの約4割を掌握。

しかしその裏では、年間30億ドルを超える巨額の純損失を計上し、売上高を大幅に上回る赤字を垂れ流しているという実態も・・・。

今回は市場の席捲状況や車両モデル、バッテリーサプライチェーン、そして財務状況など様々な視点から、

その特異な成長構造と、背後にある「グローバルサウス制圧」についてまとめてみました。

1. グローバルBEV市場の地殻変動とASEANの急成長

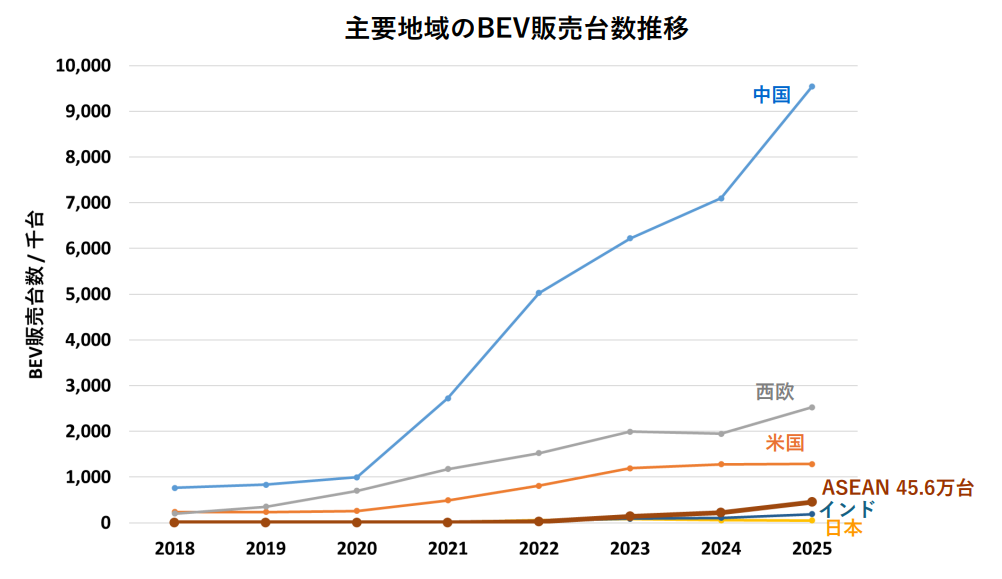

現在、世界のBEV市場は大きな転換点を迎えています。

中国や欧州市場が成長を見せる一方で、米国はトランプ政権による政策転換の影響で一気に成長が鈍化。

そんな中、日本ではあまり注目されていませんが、実はASEAN地域はBEV市場において非常に高い成長を見せています。

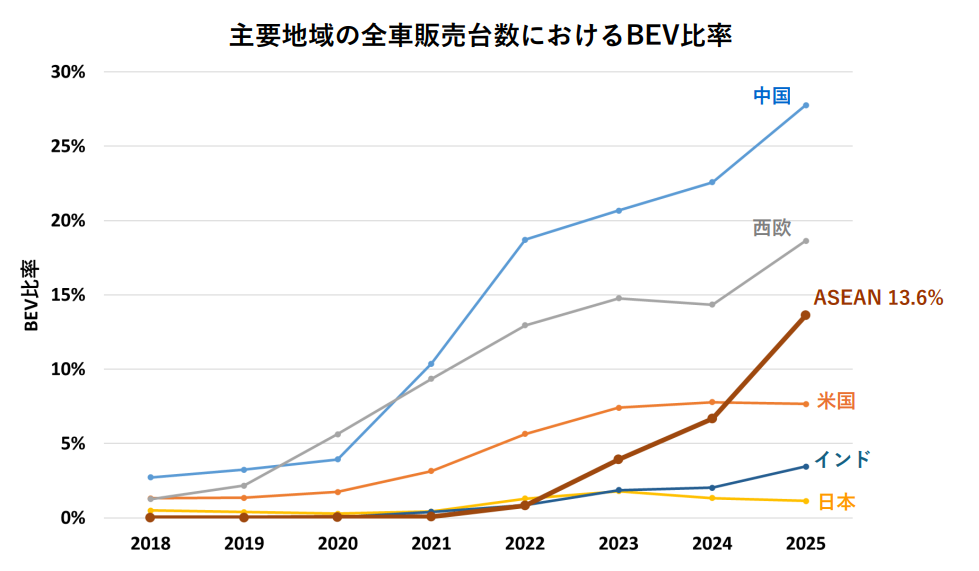

図1,2に示すよう、2021年以降、ASEAN地域のBEV普及率は大きな成長曲線を描き始めました。

BEV比率は2025年には13.6%に達し、中国や西欧に次ぐ「10%超え」という普及率を見せました。

2. ASEANシェア4割:VinFastの圧倒的支配と販売モデル

このASEAN地域でシェアを大きく伸ばしているのが、ベトナムのVinFastです。

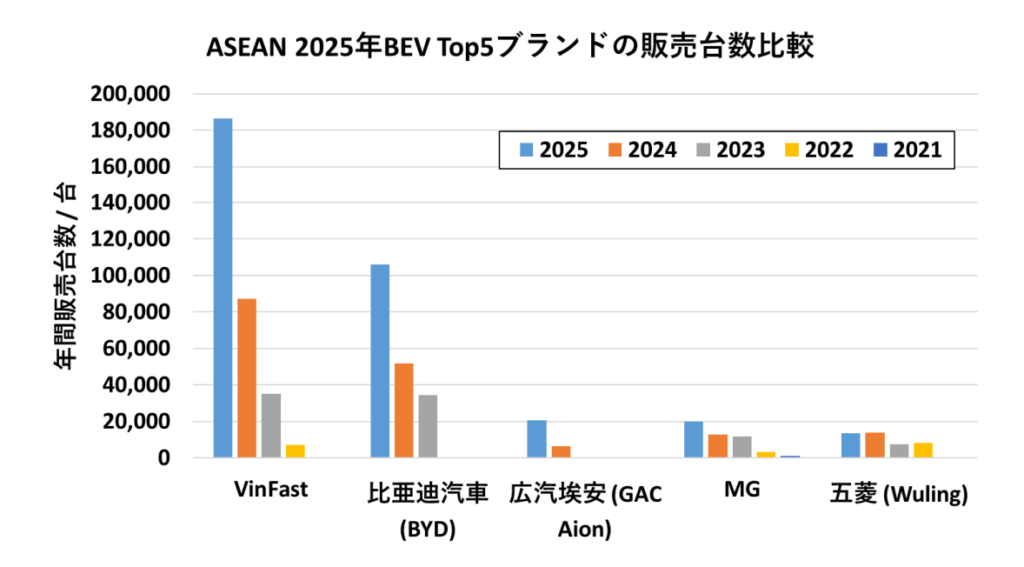

図3に示すよう、2025年はASEAN地域において18万台以上を記録。

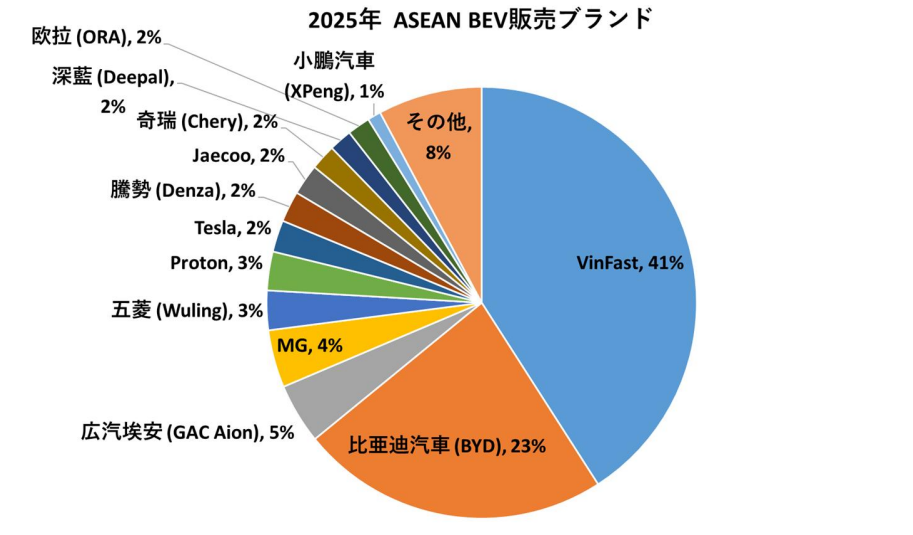

また図4に示すよう、ASEAN地域におけるBEV販売の41%を占めるなど、驚異的なシェアを記録しました。

(本記事の主旨とはズレますが、BEVに関して他はほぼ中国ブランドで占められており、日系ブランドが皆無という状況も見えます・・・)

(MARKLINESデータを元に作成)

(MARKLINESデータを元に作成)

VinFastの主な車種とスペック

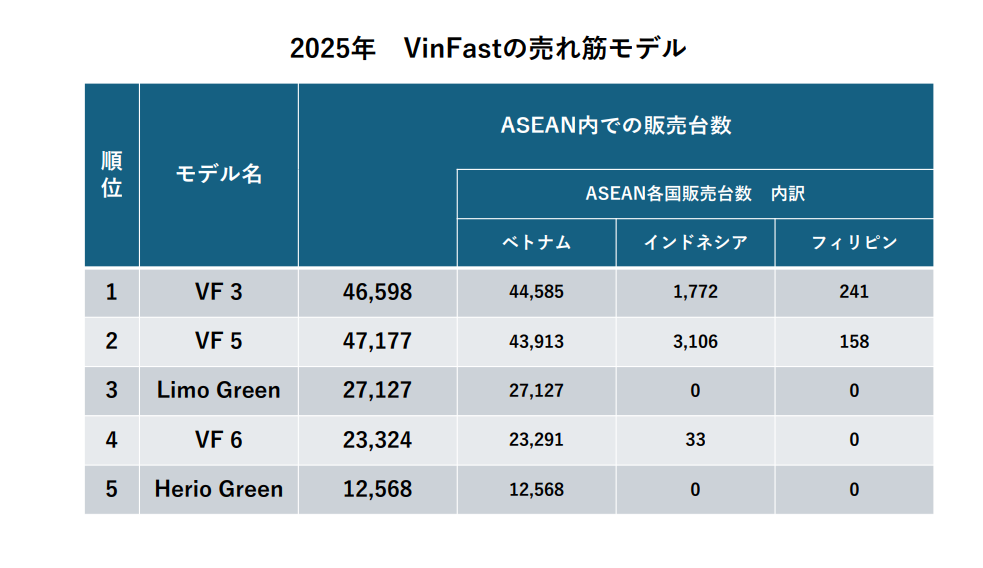

そして図4は、2025年におけるVinFastの売れ筋モデルTOP5です。

実はVinFastは初期購入コストを下げる「バッテリーサブスクリプション※」を軸に、これらの主力車種を展開しています。

※EV車体とバッテリーを別々に販売・提供する独自の定額サービス。

バッテリーのリース料を毎月支払うサブスクリプション方式を採用することで、EV車の価格を抑えている。

そして販売台数の主戦場は、やはりベトナムであることもわかります。

(MARKLINESデータを元に作成)

販売台数上位3車種の概要を以下に示します。

いずれも低価格帯の小型モデル。

中国の巨人BYDを大きく引き離すこの支配力の源泉は、新興国の所得や実用水準に最適化された、これらのラインアップ戦にあると言えるでしょう。

VF 3

Aセグメント相当のミニEV。(日本の軽自動車クラス)

価格299百万VND~。(日本円で約179万円)

バッテリー容量18.64kWh。航続距離215km(NEDC)。

急速充電は10~70%を約36分で充電。

VF 5

A~Bセグメント相当のコンパクトMPV。

価格499百万VND。(日本円で約298万円)

バッテリー容量37.23kWh。航続距離300km(NEDC)。

急速充電最大80kW。10~70%を約30分で充電。

Limo Green

主にフリート・タクシー用の7人乗りミドルサイズMPV。

価格749百万VND。(日本円で約447万円)

バッテリー容量60.13kWh。航続距離450km(NEDC)。

急速充電最大80kW。10~70%を約30分で充電。

参入障壁としての「インフラ・パッケージ」

上記の低価格車両に加え、自社グループの充電サービス会社「V-Green」を通じて構築した15万基の充電ポートが、

他ブランドに対する強力な参入障壁(MOAT)として機能しています。

https://vgreen.net/en/tram-sac-o-to-dien

インフラが未整備の新興国において、「車を売る」だけでなく「充電・サービス網」をセットで提供する垂直統合モデルは、

後発ブランドが模倣困難な独自の競争優位性となっています。

3. バッテリー・垂直統合サプライチェーンの構築

VinFastのコスト競争力の核は、グループ会社「VinES」を通じたバッテリーの垂直統合と、戦略的なパートナーシップの使い分けにあることも見えています。。

- LFPへの戦略的シフト:初期のハイエンドモデルではSamsung SDI(21700 NCAセル)を採用していましたが、現在はグローバルサウスでのTCO(総所有コスト)最適化のため、中国のGotion High-TechやCATLによるLFP(リン酸鉄リチウム)セルへのシフトを鮮明にしています。

https://www.catl.com/en/news/1034.html

- 現地生産の推進:ベトナム・ハティン工場に建設したLFPセル工場(年産5GWh)は、地政学的リスクを回避しつつ、関税メリットを最大化するローカライゼーションの要です。

「市場を強制創出する」戦略

自前で「車+電池+充電網」を押さえることで、新興市場特有の不透明なインフラ環境を自らコントロールし、市場を強制的に創出しています。

これは単なるメーカーの枠を超え、新興国のエネルギー・交通インフラを定義する「プラットフォーマー」としての野心を示しています。

4. 異常な成長スピードを支える「エコシステム内需要」の功罪

VinFastの成長を語る上で不可欠なのが、Vingroup独自の「I buy first, you buy later」戦略です。

「まずは自分が(オーナーとして)リスクを取って購入・投資し、品質を証明する。客が買うのはその価値が認められた後でいい」

という、自社ブランドへの強いコミットメントを示すスローガンや姿勢を指します。

つまり、

「まずはメーカー側(私)が先陣を切って品質を担保するから、消費者の皆さんは安心して後から付いてきてほしい」

ということを示す、新興メーカーならではの信頼獲得戦略になります。

自社需要による「走る広告」戦略

例えば2023年で言えば、販売台数の7割超がグループ内の電動タクシー会社「GSM (Green and Smart Mobility)」向けでした。

GSMドライバーに対し、「車両価格10%割引+90%のローン(3年)」という極めて強力なインセンティブを提供し、強制的に初期需要を創出しています。

- 初期稼働率の確保: インフラ(V-Green)の稼働率をタクシー需要で担保。

- 露出効果: 街中に大量のEVを走らせることで、一般消費者への安心感を醸成(走る広告)。

財務上の巨大な代償

しかし、この戦略は巨額の「出血」を伴います。

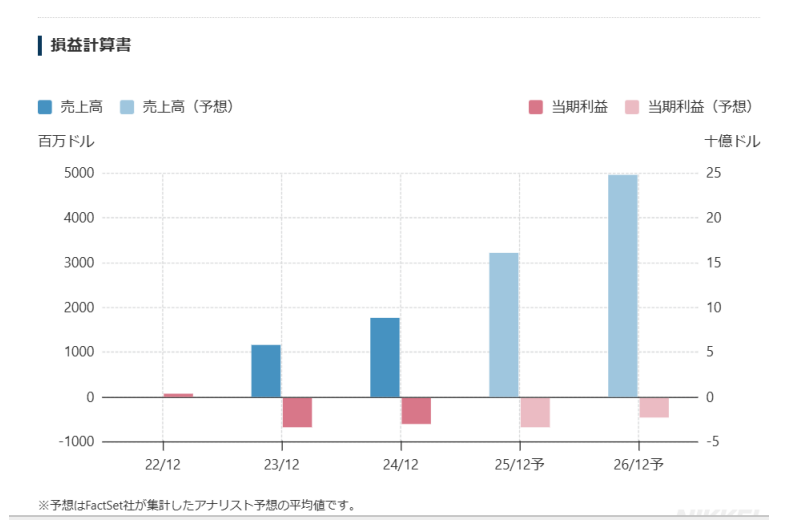

2024年の売上高は約18億ドルに対し、純損失は約32億ドルに達しています。

売上高の約1.8倍の純損失を計上する「Revenue-to-Loss ratio」は、通常の企業経営の常識を逸脱した「超・高リスクモード」にあることを示しています。

5. 財務構造の分析:創業者による「無償の補填」と拡大の論理

2024年の粗利益率は、マイナス57.4%という異常な数字でした。

この裏には、戦略的な意思決定が隠されています。

(ちなみにこんなことができるのは、Vingroupが不動産事業を営む「Vinhomes」にて多くの収益を得ているからです)

https://vinfastauto.com/vn_en/vinfast-reports-fourth-quarter-and-full-year-2024-financial-results

特殊な資本構造と「補填」の正体

- 粗利赤字の要因: 販売促進費に加え、2024年だけで約2.43億ドルに達した「無料充電プログラム」の費用が売上控除として計上されています。

これは、オペレーションの非効率というより、シェア奪取のための「戦略的コスト」と解釈されます。 - 創業者依存: 創業者ファム・ニャット・ブオン氏から最大20億ドルの無償グラント(贈与)、およびVingroupからの約12億ドルの融資がこの事業を支えています。

戦略的意図

短期的なPL(損益)を度外視してまでシェア拡大を急ぐのは、ベトナムで「EV・インフラ・金融・モビリティ」のパッケージを標準化し、

それを「証明済みモデル」としてグローバルサウスへ輸出するための、長期的なオプション価値を追求しているためです。

6. 今後の展望:2026年の損益分岐とグローバルサウスへの輸出

VinFastは、「2026年末までの損益分岐(ブレークイーブン)」を公式目標に掲げています。

しかし現在の無料充電方針・販売インセンティブ水準を前提にすると、現実的にはかなり厳しいと思われます。

黒字化に必要な前提とギャップ

会社・創業者は「35億ドル規模の支援により、2026年末までに損益分岐を目指す」としており、前提として

①年間20万台超の販売、②製造原価の大幅低減、③プロモーション・無料施策の縮小

を挙げています。

しかし2024年通期で粗利率マイナス57%、最終赤字約32億ドル、2025年Q2も粗利マイナス4割・四半期赤字8.1億ドルという水準から見ると、26年までにPLを黒字転換するには粗利率と販管費構造の劇的な改善が必要、ギャップは大きいと見られます。

無料充電・値引きが続く場合

無料充電だけで2024年に約2.4億ドル相当を売上控除しており、台数増とともにこのままではコストはさらに膨らむと見込まれます。

ベトナムでは2027年6月末までの無料をコミットしています。

ただ2026年時点でも主要市場の充電収益は立たず、「車両マージン改善+プロモ圧縮+スケールメリット」だけで黒字化を達成する必要があり、

ハードルは相当高いと見られます。

https://www.edisongroup.com/research/scaling-up-for-regional-ev-adoption/BM-2368

また参考に、以下は日経新聞によるVinFastのPL(損益計算書)の現状と今後の予測です。

2026年末でも当期利益は約20億ドル以上の損失見込みということを示しています。

これら含め多くの外部アナリストレポートでも、

「26年末ブレークイーブンは経営側のターゲットであって、実現には相当強気の前提が必要」

とされており、販売計画未達や価格競争次第では数年の遅れもあり得る・・・と見られているというのが現状です。

果たしてどうなるか・・・。

総括:世界のモビリティ覇権を占うリトマス試験紙

以上、今回はASEAN市場で急成長を見せる、VinFastに注目してまとめてみました。

日本国内での注目度はまだ限定的ですが、VinFastは「新興国においてBEVが自立的なビジネスとして成立するか」を測る、

世界的にも重要かつ過酷なリアルタイムの実験場と見ることができるかと思います。

もし、彼らの「車+インフラ+金融+モビリティサービス」を一体化した輸出モデルが成功すれば、

安価な車両販売に頼る中国メーカー(過度な値下げ戦争は今後ある程度是正される予定ですが・・・)や、

EVシフトで後塵を拝する既存メーカーを凌駕する可能性だってあるかもしれません。

ちょっと大げさかもしれませんが、このVinFastの成否は今後の世界のモビリティ覇権、特にグローバルサウスにおける主導権の行方を占う上でも非常に注目かと思います。

引き続き、ウォッチしていきたいと思います。

今後も電動車や電動化に関する解説記事を、できるだけ多くの人に分かりやすく、客観的な視点で掲載していきたいと思います。

取り上げてほしいトピックや、解説に関するご意見などありましたら弊社HPやLinkedinにてコメントいただけると幸いです。

・弊社HP:https://blueskyinc.co.jp/

・Linkedin:https://www.linkedin.com/company/blueskyinc/?viewAsMember=true

この記事を書いた人

佐々木裕介

ブルースカイテクノロジー(株) マネージャー